「実感なき景気拡大」はなぜ続いてきたのか? ――大企業に対する規制緩和、増やされる株主配分、抑えられてきた人件費

柴田 努(岐阜大学)

はじめに――なぜ大企業は株主配分を増加させてきたのか?

2000年代以降、日本の大企業はグローバル展開の加速と国内の生産コスト抑制(低賃金・不安定雇用の増大)を利益の源泉としてきた。そして、増加した利潤は株主配分と国内外のM&A(Mergers and Acquisitions;企業の合併・買収)に投資され、残りは内部留保として企業内に蓄積された(柴田・新井・森原2015)。この経済構造は、大企業利潤の増大と格差と貧困の拡大が同時進行するという2000年代以降の「実感なき景気拡大」を生み出し、新自由主義時代の景気循環をつくりだしている。

上記の新しい現象のなかで特に注目すべき変化に、株主配分の増加が挙げられる。株主配分とは企業の利益処分としての配当と自社株買いを合計した額である。2017年度の上場企業の配当総額は、日本経済新聞の調査によれば12兆8000億円と最高を更新する見通しであり(日本経済新聞2017年12月8日付)、近年高い水準を維持している。自社株買いは2015年度に5兆3131億円を記録し(日本経済新聞2016年6月3日付)、配当と合わせた株主配分は10兆円から15兆円を超える規模となっている。なぜ大企業は株主配分を増加させているのか。以下、その要因について述べる(本稿の記述は、柴田2009、2017をもとにしている)。

目次と用語解説

- 賃金を抑制し、株主配分を増やしてきた日本の大企業

- 株主配分増加の背景――日米財界の要求と経営戦略

- 株主配分の増加と賃金抑制構造

- おわりに

M&A

M&Aとは企業の合併・買収(Mergers and Acquisitions)のことである。企業がM&Aを行う動機としては、新規投資の代替(既存の企業を取り込むことでより早く目的を達成できる。時間を買う効果)や、規模の経済の追求、不採算部門のリストラと経営資源の集中(選択と集中)などがある。M&Aは株式会社の支配権をめぐって行われるものであり、これによって資本の集中が急速に進む。

自社株買い

自社株買いとは、企業が流通している自社株を買い戻すことであり、企業利潤を株主に還元する手段の一つである。これによって、株式市場で流通する自社株が減少し、資本効率や一株あたり利益などの指標を改善させることができ、株価上昇をもたらす効果が指摘されている。また、内部情報を持っている企業が自社株を買うということは、投資家にとっては「株価が割安である」という情報受け取ることになり、株価にとってプラスの効果を与えるとも言われている(シグナリング効果)。このように、自社株買いは企業の株価操作の恐れもあるため、従来禁止されてきた。例えば、1992年4月3日付けの日本経済新聞では、自社株買いについて「企業が意図的に株価をつり上げるために自社株買いを使う恐れもないとはいえない」と慎重な議論を行っていた(「論議呼ぶ自社株買い」)。

コーポレート・ガバナンス

コーポレート・ガバナンスとは、企業統治のことである。本来は企業を取り巻く多様な利害関係者(労働者や経営者、株主、債権者、消費者、地域社会など)のために、企業経営をどのように規律づけるかということを意味するが、近年のコーポレート・ガバナンス論では、所有者である株主の利益をいかに最大化するかという意味で使われることが多い。企業経営のあり方をめぐってどのような制度や手法が用いられるべきかという議論では、前者の立場か後者の立場かによって政策が異なる。

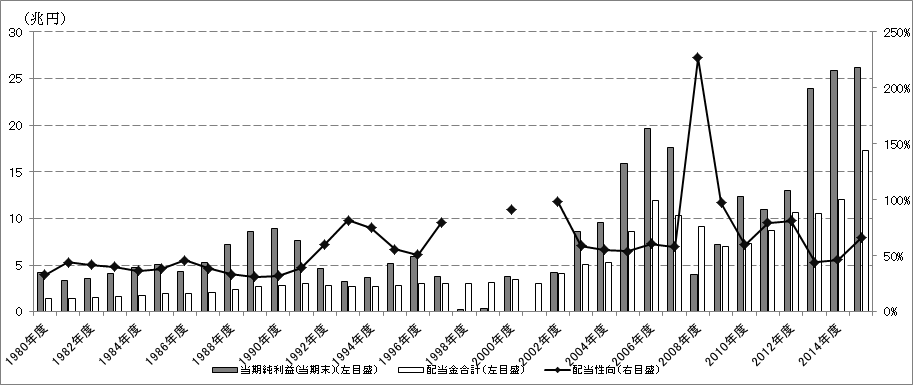

ROEとは自己資本利益率(Return On Equity)のことであり、以下の式で表すことができる。

ROEは投資家から見れば、株主が出資した資本からいかに効率よく当期純利益を生み出しているかという指標であり、投資判断の重要な指標となる。

1.賃金を抑制し、株主配分を増やしてきた日本の大企業

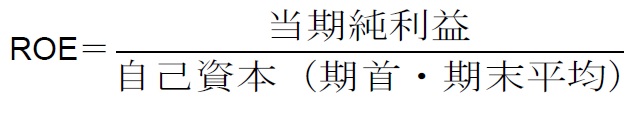

図表1 大企業における純利益・経常利益・配当金・従業員給与の推移(1991-2015)

(注)全産業ベース(除く金融保険業)。大企業=資本金10億円以上。1991年=100。

(出所)「法人企業統計」(財務省)より作成。

まず、日本における株主配分の推移を確認する。図表1は大企業における純利益・経常利益・配当金・従業員給与の推移を示したものである。2000年代以降の第一の変化は、配当の急激な増加である。配当は2001年度まで約3兆円前後で推移した後、2003年度に5兆円を突破し、さらに2006年度には10兆円を突破した。金融危機によって一度落ち込むが、2012年度に再び10兆円以上となり、その後も高い伸び率を示している。第二の変化は、企業利潤の伸びと比較した賃金の伸び率の低さである。2000年代以降、企業利潤と賃金は乖離し、増加した利潤に応じて配当が増加するという形で日本企業の行動様式が変容したのである。

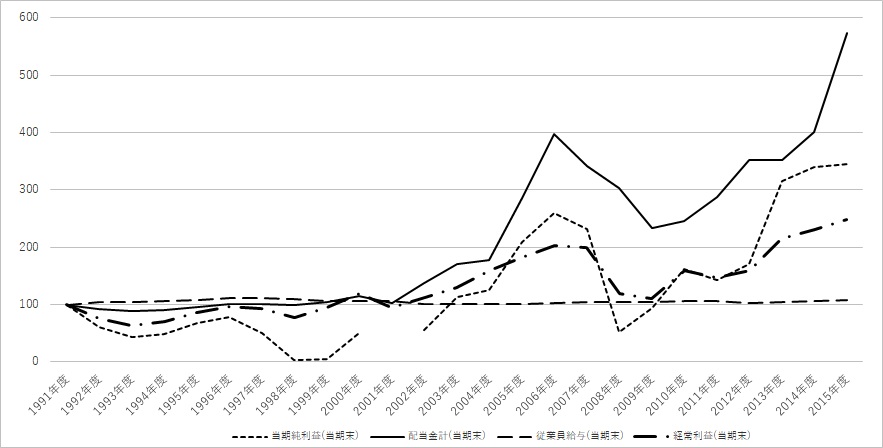

図表2 当期純利益、配当金、配当性向の推移(1980-2015年)

(注)全産業(除く金融保険業),資本金10億円以上企業。1998年度の配当性向1395%と1999年度は761%は極めて高い値であったため,データから除外した。これは当期純利益が1997年度の3兆8326億8500万円から1998年度に2154億3200万円へと大幅に減少したにもかかわらず,配当金総額が1997年度の3兆493億8500万円から1998年度の3兆47億8900万円へと減少幅が小さかったことによるものである(1999年度も同様)。また,2001年度は当期純利益がマイナスであったため配当性向もマイナスであり,グラフには表示していない。

(出所)「法人企業統計」(財務省)より作成。

次に、図表2をもとに配当性向(配当金/当期純利益)の5年平均の推移を確認する。1980年代前半は39.31%、1980年代後半37.64%であったが、1990年代前半に57.89%、1990年代後半62.06%、そして、2000年代以降上昇し、2000年代前半で76.21%、2000年代後半67.62%、2010年代前半62.93%と利益に占める配当の割合も上昇傾向にある。企業の純利益から約6割以上が配当として分配されているのであり、図表1で確認したとおり賃金は抑制しながら、配当への支払いを重視していることが分かる。

株主配分のもう一方の構成要素である自社株買いは、株式市場における需給関係の変化や一株あたり利益など株式市場で評価される指標を改善させることで、株価上昇の効果をもたらすと言われている。2000年代以降、配当と同じように自社株買いも増加した。2000年代前半の2兆円から3兆円の水準から金融危機前には5兆円の規模に達し、その後減少するが再び2015年度には危機前の水準に達している。

以上のように、日本の大企業は2000年代以降、賃金を抑制しながら株主配分(配当+自社株買い)を増加させている。このような企業行動はなぜ生じたのか。

2.株主配分増加の背景-日米財界の要求と経営戦略

2000年代以降の企業行動の変容は、1990年代後半から進められた規制緩和によって生じた。1990年代の日本の財界は、バブル崩壊後の長期不況を脱することと、激化しつつあるグローバル競争を勝ち抜くために、供給面の構造改革を要請した。特に、「雇用」「設備」「負債」の三つの過剰を処理するために、「選択と集中」を促進する供給構造改革が必要だという認識のもと、M&A関連法制の規制緩和を強く要求し、1990年代後半以降立て続けに法改正が行われた(相澤2007、安西2000、経済団体連合会編1997a、1997b、玉村2001)。

他方、アメリカからの規制緩和要求は、1990年代以降日本の様々な制度についての具体的な変更要求の形をとる。特に対日直接投資の拡大を目的として、国境を越えた株式交換によるM&Aの自由化を要求し、そのための企業法制の規制緩和が進められた(Future Directions for U.S. Economic Policy Toward Japan,2000年10月24日)。

以上の日米財界の要求のもとに、1997年に「純粋持株会社の解禁」「合併手続きの簡素化」「ストック・オプション」、1999年「株式交換・移転制度」、2001年「会社分割制度」「金庫株解禁」、2003年「自己株式取得規制の緩和」などの規制緩和が行われ、その集大成として2006年に「新会社法」が施行された。

2000年代後半以降は、「コーポレート・ガバナンス改革」として、会社法の改正や「日本再興戦略」の策定、「日本版スチュワードシップ・コード」、「コーポレートガバナンス・コード」などの政策が進められた。「コーポレート・ガバナンス改革」は、1990年代後半からの「選択と集中」の促進としてのM&A戦略と対日直接投資拡大路線に変化はない(「日本再興戦略」2014年に至る「産業競争力会議」や「対日直接投資に関する有識者懇談会(第1回)議事要旨」2014年2月27日などを参照)。

しかし、従来の政策と異なり、近年の「コーポレート・ガバナンス改革」は、「成長戦略」としての側面が重視されている。例えば、「日本再興戦略」(改訂2014)では以下のように書かれている。

「日本企業の『稼ぐ力』、すなわち中長期的な収益性・生産性を高め、その果実を広く国民(家計)に均てんさせるには何が必要か。まずは、コーポレートガバナンスの強化により、経営者のマインドを変革し、グローバル水準のROEの達成等を一つの目安に、グローバル競争に打ち勝つ攻めの経営判断を後押しする仕組みを強化していくことが重要である。特に、数年ぶりの好決算を実現した企業については、内部留保を貯め込むのではなく、新規の設備投資や、大胆な事業再編,M&Aなどに積極的に活用していくことが期待される」(同書、4頁)

そして、成長戦略による企業利潤の増大を「賃上げ・配当を通じた所得の拡大と雇用の拡大につなげ、それが消費の拡大、そして更なる投資を生んで収益拡大につながるという『経済の好循環』を更に拡大して実現していく」(同書、14頁)と論じている。すなわち、M&A戦略と株主配分重視経営によって日本企業のコーポレート・ガバナンスを強化し、その「果実」を「賃上げ・配当」の増加をとおして広く家計に行き渡る、というトリクルダウンを想定している。しかし、図表1で確認したとおり2000年代以降この「トリクルダウン」は達成されていない。

3.株主配分の増加と賃金抑制構造

以上みてきた規制緩和やコーポレート・ガバナンス改革によって、日本経済の構造と大企業の行動様式は以下の点で大きく変化した。

第一に、M&Aの増加である。日本企業のM&A件数を見ると、1990年代半ばまで年平均500件程度で推移した後、1997年以降上昇し、2006年には2,775件となり5倍強の水準になっている。その後、世界的な経済危機を背景に減少するが、2012年以降再び増加に転じ2016年は2,652件、金額は16兆6133億円を記録している。企業利潤の回復とともに、M&A件数が増加するという経済構造になっているのである(レコフM&Aデータベース参照)。

M&Aは株価を軸に取引が行われるため、買収の危機意識から企業は株価を重視した経営を行うようになる。そして、規制緩和によって株式交換によるM&Aが可能となって以降、株式の時価総額の重要性がさらに高まった。これにより、買収する側の企業もされる側の企業も揃って株価を高めるような企業行動が生み出されていったのである。

第二に、ROE重視経営が広がったことである。ROE(Return On Equity;自己資本利益率)とは自己資本に対して、いかに効率よく当期純利益を生み出したかという指標であり、投資家はROEの値を重視して投資を行う。例えば、生命保険協会の調査(2016年度調査)によれば、投資家が「経営目標として重視すべき指標」として、「ROE」が78.5%と最も多く、「利益額・利益の伸び率」の31.2%を大きく上回っている(生命保険協会『平成28年度 生命保険協会アンケート調査 株式価値向上に向けた取り組みについて』、18頁、図表17)。

さらに政府もROE重視経営を政策的に推し進めている。経済産業省『持続的成長への競争力とインセンティブ〜企業と投資家の望ましい関係構築プロジェクトの最終報告書(「伊藤レポート」)』は、「グローバルに通用する有力な指標」として、「多くの投資家は企業を評価する際の最も重要な指標の一つとして ROE を捉えている」として、最低限8%を上回るROEを達成することが重要であると論じている(経済産業省2014、12-13頁)。

企業はM&Aの増加を背景として株価を重視することを先に指摘したが、高株価経営のためにもROEをいかに上げるかということが重要な経営戦略となる。ROEは、中長期的には分子の当期純利益を伸ばすことで数値が上昇する。しかし、短期的には分母の自己資本を減らすことと、人件費等コスト削減により分子の当期純利益を上げることでROEを上げることができる。自己資本は企業が株主還元策である自社株買いを積極的に行うことで減らすことが出来るため、株主配分と賃金抑制・削減によって、企業はROEを上げることができるのである。

ROEの値は1995年度から2002年度まで2%から3%程度であったが、その後上昇し7.8%(2006年度)、6.8%(2007年度)となった。金融危機後一度数値は下がるが、7.5%(2014年度)7.3%(2015年度)と再び上昇している(法人企業統計全産業(除く金融保険業)、資本金10億円以上企業。2006年度以前のROE=当期純利益/純資産[期首・期末平均]。 2007年度以降のROE=当期純利益/(純資産-新株予約権)[期首・期末平均])。

以上のM&A戦略とROE重視経営のもとで、大企業は賃金コストを抑制し利潤を増大させた。そして、その増加した利潤を株主配分に振り向けることでROEの改善と高株価を背景としたM&A戦略を推し進めてきたのである。例えば、2002年度を基準にして純利益、売上高、従業員給与の伸び率を確認すると、2007年度は純利益は1.76倍に伸びたが、売上高は1.24倍、従業員給与は1.04倍とほぼ横ばいであった。さらに、2015年度の数値は、2002年度比で純利益2.19倍、売上高1.09倍、従業員給与1.07倍であった(法人企業統計、全産業(除く金融保険業)、資本金10億円以上企業)。売上高が伸びないなか、人件費を大きく抑制することで純利益を伸ばしてきたのである。

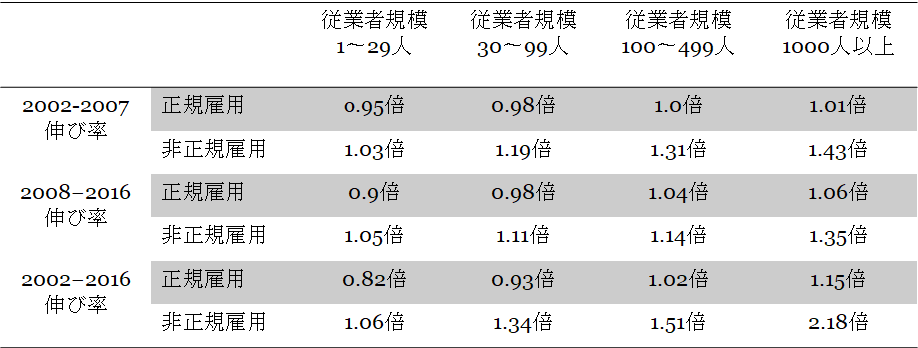

図表3 企業規模別正規雇用と非正規雇用の増加率

(出所)「労働力調査・詳細集計・年次」雇用形態,従業者規模別役員を除く雇用者数より作成

人件費抑制は正規雇用の賃金抑制とともに、非正規雇用の拡大によって達成している。図表3の2002年から2016年までの正規雇用と非正規雇用の伸び率をみると、従業員規模30人未満の企業では、正規雇用は0.82倍、非正規雇用は1.06倍であったのに対して、従業員規模1000人以上の大企業では正規雇用は1.15倍、非正規雇用は2.18倍であった。2000年代以降、大企業ほど非正規雇用を活用して、人件費を抑制してきたのである。

以上のように、1990年代後半以降の規制緩和はM&Aを増加させ企業の「選択と集中」を促進した。そして、M&Aの増加は株価重視の経営を生み出し、株式市場で評価されるために、企業は株主配分を増やし賃金コストを下げることでROE重視の経営を行ってきたのである。

おわりに

バブル崩壊後の低迷した企業利潤の回復とグローバル競争を勝ち抜くために、大企業は企業法制の規制緩和を要求し、日本政府はその要求どおりに大規模な制度改正を行った。そして、規制緩和やコーポレート・ガバナンス政策によって生じた2000年代以降の経済構造の変化を背景として、経営者は経営戦略としての配当・自社株買いの増加と賃金抑制を同時に行うようになったのである。このような企業の経営戦略の転換が、企業利潤の増加に合わせて配当と自社株買い、M&A投資が増大するが、賃金は抑制されるという構造を生み出し、2000年代以降の「実感なき景気拡大」の大きな要因となったのである。

大企業行動の変容として、一方で「株主重視」という側面が強調されながらも他方で内部留保は過去最高を記録していることも重要な特徴である。2000年代以降の株主配分重視経営とは、単なる「株主重視経営」として捉えるのではなく、日本の大企業の経営戦略の転換、蓄積構造の変容として捉えることでその本質を明らかにすることができる。

参照文献

-

- Tyson, Laura D: Chair, Newton, M. Diana H: Project Director (2000), Future Directions for U.S. Economic Policy Toward Japan, Task Force Report No.28,(斉藤かぐみ・杉田米行訳「対日経済政策の核心」『週刊ダイヤモンド』,2001年3月31日号, 144-168)

- 相澤哲(2007), 「合併等対価の柔軟化の実現に至る経緯」『旬刊商事法務』No.1801, 4-16

- 粟野智之・小西健史・本間丈明(2015), 「投資指標としてのROE」『三菱UFJ信託資産運用情報』2015年3月号

- 阿部泰久(2014),「経済界からみた企業法制整備の課題」『商事法務』No.2021,85−91

- 安西邦夫(2000), 「企業再編のための法整備と経団連の働きかけ」『月刊Keidanren』2000年1月号, 19-21

- 石川博行(2007), 『配当政策の実証分析』中央経済社

- 銀泉リスクソリューションズ株式会社(2016), 「コーポレートガバナンス強化に向けた近年の展開」RISK SOLUTIONS REPORT, Vol.14

- 経済産業省(2014), 『持続的成長への競争力とインセンティブ〜企業と投資家の望ましい関係構築〜プロジェクト最終報告書(伊藤レポート)』2014年8月

- 経済団体連合会編(1997a), 「規制改革を梃子に六大改革の実現を」『月刊 keidanren』1997年6月号, 12-21

- ―――(1997b), 「持株会社の解禁と企業組織のあり方」『月刊 keidanren』1997年8月号, 12-20

- 経済団体連合会(1997)「企業結合規制の抜本的見直しに関する提言」(1997年1月)

- ―――(2000), 「商法改正への提言」

- 柴田努(2009), 「日本における株主配分の増加と賃金抑制構造—M&A法制の規制緩和との関わりで」経済理論学会編『季刊 経済理論』第46巻第3号, 72-82

- ―――(2017), 「株主価値重視経営と日本経済」日本科学者会議編『日本の科学者』第52巻第2号,88-93

- 柴田努・新井大輔・森原康仁(2015), 『図説 経済の論点』旬報社

- 生命保険協会(2017),『平成28年度 生命保険協会アンケート調査 株式価値向上に向けた取り組みについて』

- 高岡義幸(2015), 「日本におけるコーポレート・ガバナンス制度改革の最新動向とその経営的意義」『広島経済大学経済研究論集』第3巻第4 号,2015年3 月

- 玉村博巳(2001), 「会社分割と持株会社—企業組織再編の現状とそれをめぐる議論(1)—」『立命館経営学』第40巻第2号, 1-27

- ドーア,ロナルド(2006), 『誰のための会社にするのか』岩波書店

- 手島直樹(2015), 『ROEが奪う競争力−「ファイナンス理論」の誤解が経営を壊す』日本経済新聞出版社

- 内閣府(2014), 『「対日直接投資に関する有識者懇談会」報告書』(2014年4月21日)

- 日本経済団体連合会(2003), 「会社法改正への提言—企業の国際競争力の確保,企業・株主等の選択の尊重」

- ―――(2012), 「「会社法制の見直しに関する中間試案」に対する意見」

- 萩原伸次郎(2006), 『ワシントン発の経済「改革」—新自由主義と日本の行方』新日本出版社

- 宮川壽夫(2015), 「ROE重視は日本の企業価値を拡大するのか」『月刊 資本市場』2014.12(No. 352), 22-31

- 宮島英昭(2014),「企業統治改革に向けて−日本版コーポレート・ガバナンス・コード策定の視点」『月刊 資本市場』2014.12(No. 352), 4-14

- 宮島英昭・齋藤卓爾・胥鵬・田中亘・小川亮(2013),「日本型コーポレート・ガバナンスはどこへ向かうのか〔下〕—「日本企業のコーポレート・ガバナンスに関するアンケート調査から読み解く−」『商事法務』No.2009,12−21

- 森岡孝二(2010), 『強欲資本主義の時代とその終焉』桜井書店

- 「第1回産業競争力会議議事録要旨」1999年3月29日

- 「第2回産業競争力会議議事録要旨」1999年4月28日

- 「第4回産業競争力会議議事要旨」2013年3月15日

- 「産業競争力会議テーマ別会合」2013年3月6日

- 「対日直接投資に関する有識者懇談会(第1回)議事要旨」2014年2月27日

- 『「日本再興戦略」改訂 2014—未来への挑戦—』